ВТБ заработает рекордную чистую прибыль, но инвесторам не стоит обольщаться

Второй по размерам банк в нашей стране раскрыл на минувшей неделе усечённую финансовую отчётность по МСФО за 8m2023, поэтому самое время в неё заглянуть.

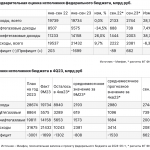

Чистый процентный доход (ЧПД) с января по август достиг рекордной отметки 500,2 млрд руб., в первую очередь благодаря заметному росту кредитования (который так смущает Эльвиру Набиуллину). Кредитный портфель с начала года вырос на +14,4% и уверенно приближается к очередному знаковому рубежу в 20 трлн руб.

При этом повышение ключевой ставки уже совсем скоро начнёт оказывать своё негативное влияние на бизнес банка, не случайно уже в августе ЧПД был на 0,1 млрд руб. ниже, чем в июле. Дальше ситуация будет только ухудшаться, поскольку .

Чистый комиссионный доход увеличился до 139,6 млрд руб., благодаря росту транзакционной активности клиентов. Любой банкир желает финансировать свои операционные расходы за счёт комиссионного дохода, а ЧПД класть себе в карман. ВТБ за счёт комиссий покрывает только лишь 59% издержек. К примеру, у Сбера (MCX:SBER) данный показатель составляет 87%. Результат, как говорится, на табло.

Наконец, самый главный финансовый показатель, чистая прибыль, составила по итогам отчётного периода 351,2 млрд руб., и , когда годовой показатель составил 325,3 млрд руб. При этом опять же отметим, что в августе прибыль сократилась на -27% по сравнению с июлем.

Глава ВТБ Андрей Костин считает, что ., однако следующий год будет тяжелым для госбанка из-за замедления темпов роста операционных доходов и увеличения резервов под возможные потери, поскольку российскому бизнесу придётся работать в условиях высоких процентных ставок, увеличения налогов и сокращения потребительского спроса.

(кто бы сомневался?), за 2024 год также не стоит сильно рассчитывать на выплаты, либо они окажутся мизерными. В ВТБ скоро начнёт играть старая и раздражающая всех пластика, когда чистая прибыль по факту рекордная, но выплатить дивиденды возможности нет из-за проблем с достаточностью капитала.

Не сомневаюсь, что кто-то из инвесторов будет наивно тешить себя иллюзиями, что за счёт рекордной прибыли можно ожидать щедрых дивидендов за 2024 год, однако уже сейчас менеджмент напрямую намекает, что нужно затянуть пояса.

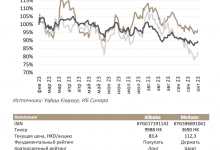

Хронические проблемы с достаточностью капитала по-прежнему не позволяют рассматривать ВТБ (MCX:VTBR) в качестве надежной инвестиционной идеи. Данные бумаги сейчас подходят только лишь в спекулятивных целях: краткосрочные покупки перед публикацией ежемесячных отчётов, и фиксация прибыли после роста на несколько процентов. На долгосрок инвестиционный кейс под названием ВТБ точно не интересен!